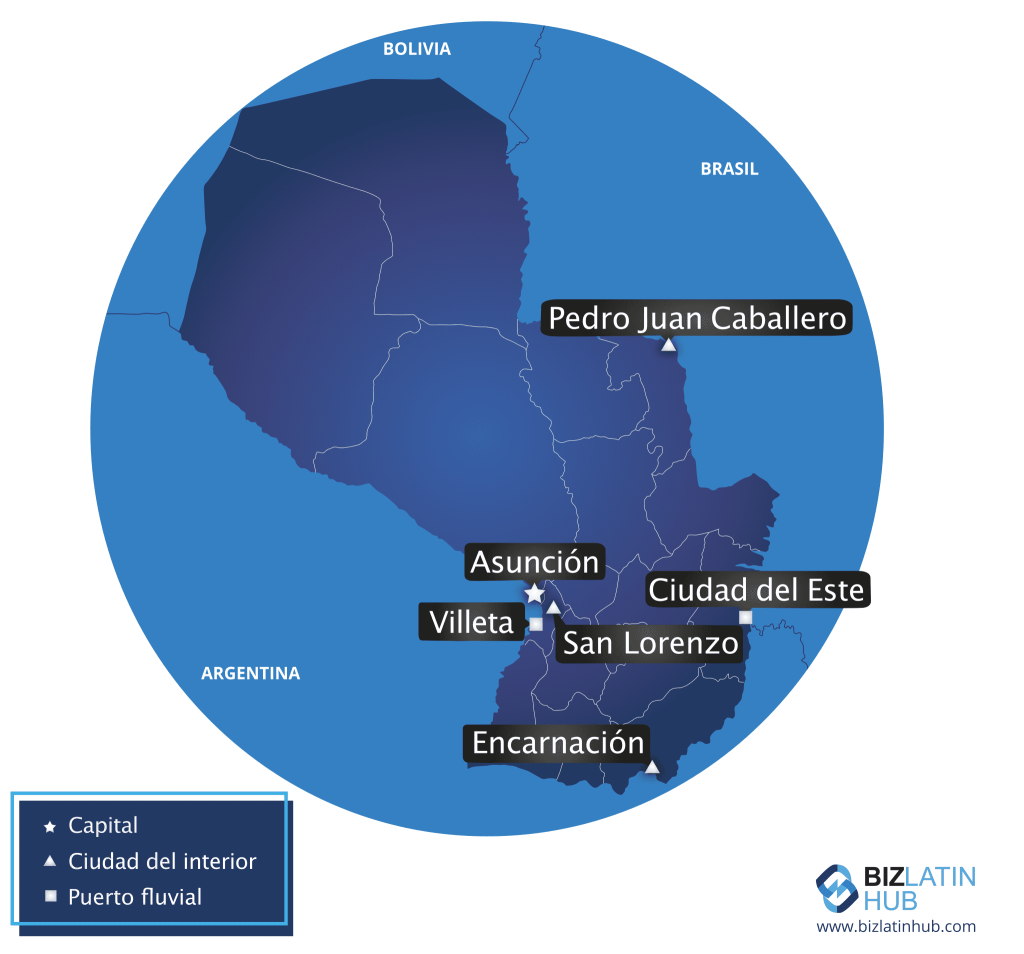

Puede que Paraguay, un país sin salida al mar, no sea el primer lugar en el que piense a la hora de expandir su negocio internacionalmente. Sin embargo, esta potencia sudamericana se está convirtiendo en una opción popular para los empresarios con experiencia que buscan aumentar la presencia de su marca en los mercados de LATAM, y declarar los impuestos de su empresa en Paraguay podría ser su mejor opción.

Establecer un negocio en Paraguay es una opción atractiva, debido a su facilidad de acceso y al rápido crecimiento de la clase media, que impulsa el gasto y el crecimiento. Los sencillos requisitos fiscales de Paraguay y su postura relajada en cuanto a mantener una presencia en el país lo convierten en la opción perfecta para los nómadas digitales. Esto queda claro a la hora de decidir cómo declarar impuestos en Paraguay.

Tabla de contenidos

Entonces, ¿por qué hacer negocios en Paraguay?

Paraguay se destaca como un destino ventajoso para los emprendimientos comerciales, impulsado por varios factores clave. La declaración de impuestos en Paraguay es simplificada y eficiente, proporcionando a las empresas un régimen fiscal transparente y sencillo. La ubicación estratégica del país ofrece fácil acceso a los mercados regionales, fomentando las oportunidades comerciales. Es sencillo declarar los impuestos de su empresa en Paraguay.

Una mano de obra cualificada y rentable, combinada con directrices claras sobre cómo declarar impuestos en Paraguay, mejora la eficiencia operativa. El compromiso de Paraguay de atraer la inversión extranjera a través de procedimientos simplificados e incentivos refuerza aún más su atractivo para los empresarios. El entorno económico estable del país, junto con el sencillo proceso de declaración de impuestos, infunde confianza a los inversores. En general, el favorable panorama empresarial de Paraguay, respaldado por su simplificado proceso de declaración de impuestos, lo posiciona como un centro atractivo para el crecimiento empresarial y la prosperidad en Sudamérica. Siga leyendo para saber más sobre cómo declarar los impuestos de su empresa en Paraguay.

¿Cuáles son las ventajas de declarar los impuestos de su empresa en Paraguay?

Paraguay tiene la tasa de impuestos más baja de América Latina, el 10%. Otras economías en auge, como Brasil y Chile, aplican un tipo impositivo que ronda el 30%. Por tanto, Paraguay es considerablemente más competitivo.

El impuesto de sociedades se aplica a todas las empresas, independientemente de las prácticas a las que se dediquen. Será el coste más constante y se asienta en un tipo estándar.

Además, el tipo del impuesto sobre el valor añadido (IVA) es uno de los más bajos de América Latina. Mantener unos gastos fiscales bajos facilita un entorno acogedor para establecer un negocio comercial en Paraguay.

El tipo del impuesto sobre la renta de las personas físicas no residentes en Paraguay también es comparativamente bajo. Este impuesto tiene un tipo del 10%. En México, el impuesto sobre la renta de no residentes es del 15-30%. Paraguay, por lo tanto, es una opción considerablemente beneficiosa para la declaración de impuestos en términos de estandarización y eficiencia de costes.

Declarar los impuestos de su empresa en Paraguay – ¿Cómo son los tipos del impuesto de sociedades?

Paraguay es un país atractivo para las operaciones comerciales en lo que respecta al impuesto de sociedades. Como cada país difiere en sus tipos impositivos, cada país plantea diferentes oportunidades. Lo mismo ocurre con Paraguay.

Paraguay aplica las siguientes normas y tipos impositivos y contables:

- Paraguay aplica un tipo de impuesto sobre la renta estándar del 10%.

- El IVA del país se sitúa en un tipo estándar del 10%. Estas declaraciones deben presentarse mensualmente. La ley exige que se registre en el IVA cuando se constituya una sociedad en Paraguay.

- Los dividendos distribuidos a personas o entidades no residentes están sujetos a un tipo de retención del 15%.

- El tipo impositivo estándar hace que el sistema fiscal paraguayo sea fácil de navegar. Además, no hay impuesto sobre la renta para los ingresos obtenidos fuera del país. Esto ofrece condiciones fiscales competitivas para las personas y empresas con ingresos adicionales en el extranjero.

- El año fiscal en Paraguay comienza el 1 de enero y termina el 31 de diciembre. Debe presentar sus impuestos dentro de los 4 meses siguientes al final del año fiscal anterior.

La tasa de impuestos estándar hace que el sistema tributario paraguayo sea sencillo de manejar. Además, no hay impuesto sobre la renta para los ingresos obtenidos fuera del país. Esto ofrece condiciones fiscales competitivas para personas y empresas con ingresos adicionales en el extranjero.

El año fiscal en Paraguay comienza el 1 de enero y termina el 31 de diciembre. Debe presentar sus impuestos dentro de los 4 meses siguientes al final del año fiscal anterior.

Declare sus impuestos de negocios en Paraguay – ¿Tiene empleados o propiedades?

Los siguientes impuestos se aplican a las empresas con empleados o bienes inmuebles:

- Impuesto sobre los empleados: Los empresarios deben contribuir con un total del 16,5% de los ingresos de un empleado a la seguridad social de éste. Además, los empresarios están obligados a retener el 9% de los ingresos del empleado.

- Impuesto sobre bienes inmuebles: Los bienes inmuebles están sujetos a un impuesto anual del 1%. Se aplican sobretasas a determinados tipos de bienes inmuebles a un tipo anual del 0,3% sobre la transmisión de los mismos.

Declare sus impuestos de negocios en Paraguay – Centrándose en el impuesto de sociedades

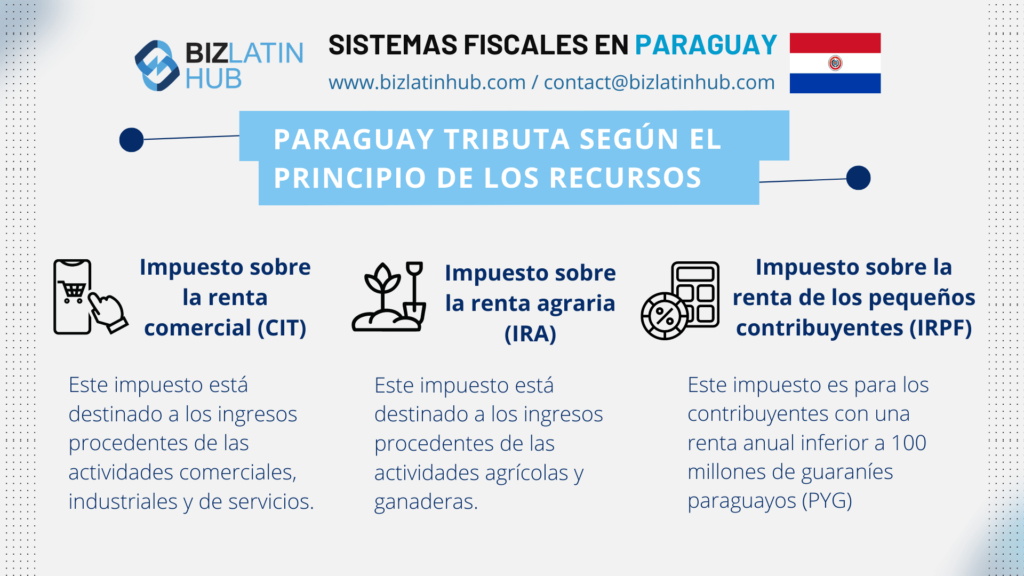

La renta en Paraguay se grava según el principio de los recursos. En Paraguay existen tres regímenes tributarios, según el tipo de contribuyente, a saber

- Impuesto a la renta comercial (CIT). Este impuesto está destinado a los ingresos procedentes de actividades comerciales, industriales y de servicios. Se aplica el tipo general del impuesto sobre la renta del 10%. Sin embargo, las distribuciones de dividendos requieren un impuesto adicional del 5%. Este impuesto debe pagarse sobre el importe de los dividendos aprobados para su distribución en la junta de accionistas.

- Impuesto sobre la renta agrícola (IRA). Este impuesto está destinado a los ingresos procedentes de las actividades agrícolas y ganaderas. El tipo impositivo también se sitúa generalmente en el 10%, sin embargo, el tipo específico depende de los ingresos anuales.

- Impuesto sobre la Renta de los Pequeños Contribuyentes (IRPF). Este impuesto está destinado a los contribuyentes con una renta anual inferior a 100 millones de guaraníes paraguayos (PYG). Se aplica un tipo impositivo único del 10%.

Declare sus impuestos empresariales en Paraguay – Impuesto sobre la renta de las personas físicas en Paraguay

El sistema del impuesto sobre la renta de las personas naturales en el país latinoamericano se divide en dos grupos. Estos grupos son:

- Personas naturales residentes en Paraguay

- Personas naturales residentes en el extranjero.

Personas naturales residentes en Paraguay

Para poder acogerse a este grupo debe residir y trabajar en Paraguay. El tipo general del PIT es del 10% para las personas naturales residentes en el país. Estos residentes tienen que tener un ingreso anual igual o superior a 120 salarios mínimos mensuales. El monto salarial que se utiliza para medirlo es el que está vigente el 1 de enero de cada año.

A las personas naturales cuyos ingresos anuales son inferiores a 120 salarios mínimos mensuales se les aplica un tipo de IVA del 8%. La base imponible es la renta igual o superior a 48 salarios mínimos en el año fiscal (AF) 2018. El monto imponible se reducirá en 12 salarios mínimos mensuales por año hasta el año fiscal 2019. Posteriormente, el importe mínimo final será de 36 salarios mínimos mensuales (aproximadamente 13.000 USD anuales).

Personas naturales residentes en el extranjero

Este grupo es para las personas naturales que viven en el extranjero y que obtienen ganancias de actividades realizadas dentro del territorio paraguayo. La fórmula de cálculo del PIT para las personas naturales en el exterior se traduce en una tasa efectiva de impuesto del 10%.

Entorno fiscal ideal para las personas que se desplazan

Los impuestos estándar de Paraguay y los requisitos limitados para estar en el país facilitan las condiciones perfectas para las personas y las pequeñas empresas que viajan. Sobre el terreno, la expansión a Paraguay ofrece un tratamiento fiscal igualmente beneficioso para los inversores extranjeros. Por estas razones, las personas y las empresas están recurriendo a declarar impuestos en Paraguay.

Preguntas frecuentes a la hora de entender la contabilidad y la fiscalidad en Paraguay

Con base en nuestra amplia experiencia estas son las preguntas y dudas comunes de nuestros clientes cuando buscan entender la contabilidad y los impuestos en Paraguay.

El tipo del impuesto de sociedades en Paraguay es del 10% sobre las utilidades netas.

Las empresas en Paraguay están sujetas a tributación sobre la base de sus utilidades netas. La tasa impositiva es del 10%, y se calcula sobre la diferencia entre los ingresos totales y los gastos deducibles.

La autoridad de administración tributaria en Paraguay se conoce como la Subsecretaría de Estado de Tributación (SET). Esta entidad es responsable de hacer cumplir las leyes y regulaciones tributarias en el país.

Las empresas en Paraguay deben seguir las Normas de Información Financiera (NIF), basadas en las Normas Internacionales de Información Financiera (NIIF) adaptadas al contexto local.

El equivalente al CPA en Paraguay es el “Contador Público.” Este título se otorga a los contadores públicos certificados que han cumplido con las calificaciones y requisitos necesarios, deben estar matriculados localmente.

Sí, Paraguay ha adoptado las NIIF para la presentación de informes financieros. Las entidades, especialmente aquellas de tamaño significativo, deben preparar sus estados financieros siguiendo los principios de las NIIF. Sin embargo, las pequeñas y medianas empresas (PYMES) tienen la opción de utilizar normas contables simplificadas.

Biz Latin Hub puede ayudarle a hacer negocios en Paraguay

Además de las muchas oportunidades de negocio que surgen con su creciente clase media, Paraguay ofrece considerables beneficios fiscales. Estos beneficios pueden dar a su empresa una ventaja competitiva en los mercados internacionales. Para conseguirlo, necesitará el apoyo de expertos que conozcan los requisitos financieros y legales locales.

Si está listo para establecer su negocio en América Latina y quiere aprovechar el entorno empresarial paraguayo, póngase en contacto con nuestros expertos financieros de Biz Latin Hub. Ofrecemos soluciones personalizadas de entrada en el mercado y de back-office. Póngase en contacto con nuestro equipo de expertos para obtener asistencia personalizada.

La información que aquí se ofrece no debe interpretarse como orientación o asesoramiento formal. Por favor, consulte a un profesional para su situación específica. La información proporcionada tiene únicamente fines informativos y es posible que no recoja todas las leyes, normas y mejores prácticas pertinentes. El panorama normativo está en continua evolución; la información mencionada puede estar obsoleta y/o sufrir cambios. Las interpretaciones presentadas no son oficiales. Algunas secciones se basan en las interpretaciones o puntos de vista de las autoridades pertinentes, pero no podemos garantizar que estas perspectivas se respalden en todos los entornos profesionales.